-

новость часаВидеофакт. Двое бейсджамперов прыгнули с горы и… заскочили в самолет

- Контактная группа по Украине подтвердила приверженность «школьному перемирию»

- Олег Табаков сегодня экстренно прооперирован в Москве

- Ведущий конструктор авиакорпорации «МиГ» перерезал себе горло во время обеденного перерыва

- Надежда Скардино: было важно сделать «ноль», и я его сделала

- Грандиозные Международные игры боевых искусств пройдут в Минске 1 — 3 декабря

- Девушка подвезла попутчиков — и чуть не лишилась автомобиля

- Надежда Скардино выиграла индивидуальную гонку на этапе Кубка мира в Эстерсунде

- Фотофакт. По водным каналам Лондона и Темзе будет курсировать «плавающая церковь»

- Продавец салона связи в Полоцке воровал мобильные телефоны и деньги предприятия

- Сайдик: стороны конфликта на Донбассе готовы обменяться пленными до конца года

- В Испании сошел с рельсов поезд — свыше двадцати пострадавших

- Украинка везла из Беларуси большую сумму незадекларированной валюты

- Утвержден график переноса рабочих дней в 2018 году

- Студент из Гомеля создал портативное устройство для автоматического вызова экстренных служб

- Джаред Лето встречается с 23-летней русской моделью

- В Германии разыскивают преступников, четыре часа пытавших супружескую пару

- Французский школьник накормил одноклассников и учителя пирогом с марихуаной

- Чтобы успеть сдать президентскую больницу к Новому году, с других объектов перекидывают 8,5 млн долларов

- velcom будет развивать белорусскоязычный контент в рамках цифрового телевидения voka

- Принявший яд на заседании Гаагского трибунала хорватский генерал умер в больнице

Руководство Спартака встретилось с судьями

Об этом на своем сайте сообщил фонбет бай известный белорусский букмекер.

- Контактная группа по Украине подтвердила приверженность «школьному перемирию»

- Лукашенко — Назарбаеву: наконец-то мы начинаем преодолевать спад в наших торгово-экономических отношениях

- Нурсултан Назарбаев прибыл в Беларусь

- Начинается визит главы Казахстана Нурсултана Назарбаева в Беларусь

- Представитель Беларуси Елена Купчина избрана председателем 17-й сессии ЮНИДО

- Лукашенко: в рамках ЕАЭС нужно создавать собственные транснациональные корпорации

- Биржа: курс доллара вновь перешагнул двухрублевый рубеж

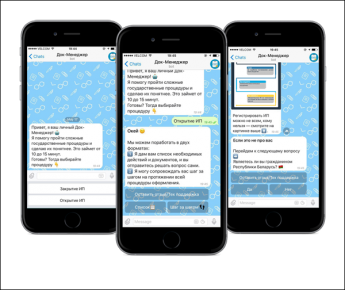

- Виктор Прокопеня: декрет о ПВТ поможет Беларуси стать Гонконгом славянского мира

- С начала года количество предпринимателей в Беларуси сократилось почти на 5,8 тысячи

- Отмечен рост цен на квартиры в новостройках Минска

- Утвержден график переноса рабочих дней в 2018 году

- Студент из Гомеля создал портативное устройство для автоматического вызова экстренных служб

- Чтобы успеть сдать президентскую больницу к Новому году, с других объектов перекидывают 8,5 млн долларов

- Замдекана геофака БГУ скоропостижно скончался в возрасте 29 лет

- Белорус приговорен к 17 годам колонии за разбой и избиение до смерти мужчины в России

20..30

20..30

20..40

20..40

20..40

20..40

-00..10

-00..10